ネットキャッシュ比率が高い銘柄の中から、次の投資候補を探します。

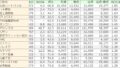

6466 TVE が銘柄リスト入りしました。2024年11月4日(月)時点のネットキャッシュ比率(投資有価証券は考慮しない)は1.22です。

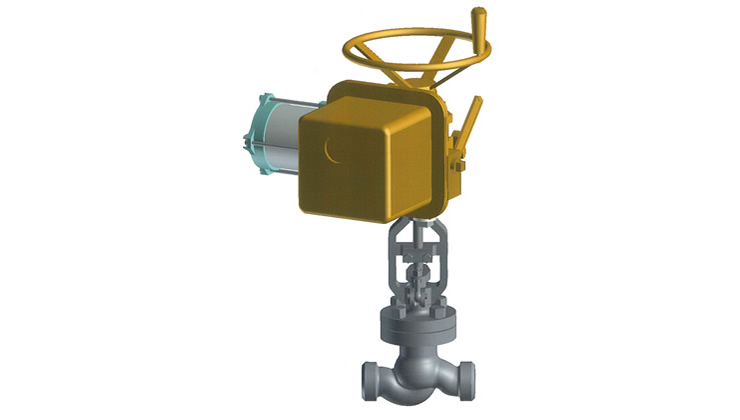

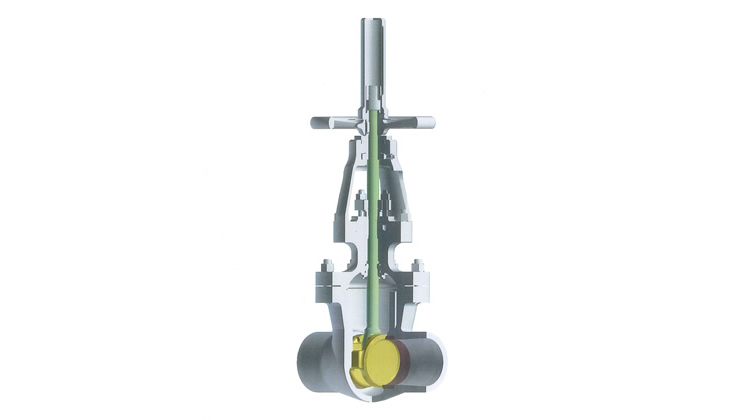

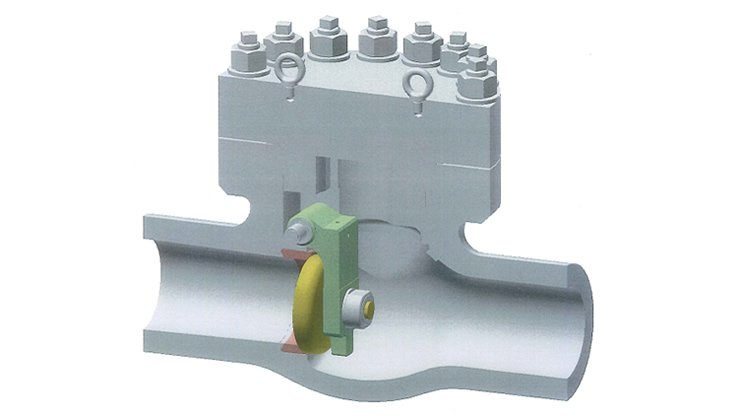

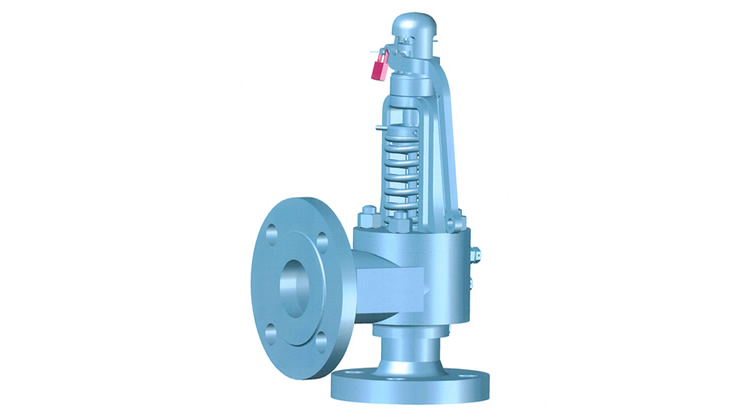

発電プラント用等のバルブ製造、販売、メンテナンスを主として手掛ける企業です。高温高圧用途で国内トップシェアを維持しています。

10/29(火)の取引終了後16:00に、24年9月期通期業績予想の修正が発表されています。

発表前後の増減率は、売上高+8.7%、営業利益+66.7%、純利益+55.6%。

前年比の通期業績予想は、売上高+19.2%、営業利益+110.1%、純利益+60.9%へ上方修正。

これにより、EPSが192.34から310.30へ上昇してPERが低下したため、スクリーニングの条件に一致するようになりました。

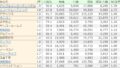

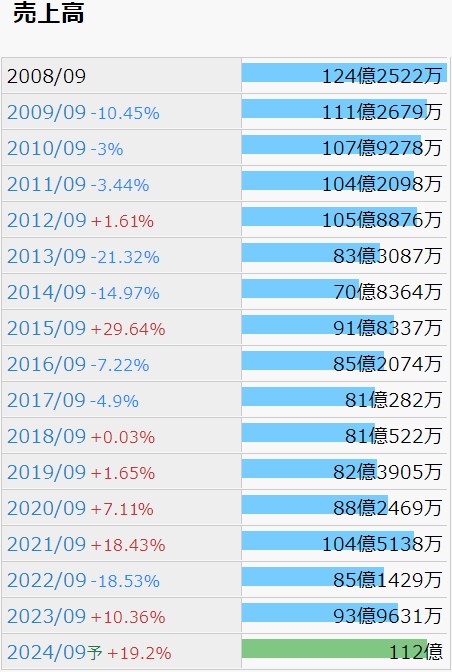

IR BANK より各種データをお借りして、長期の業績推移を確認します。

売上高の推移から受ける印象としては、横這いではないかと思います。

21年9月期に復調の兆しが見えますが、当時の決算短信を確認しますと、原子力発電所定期検査工事が前年比+67.1%となっており、同じく売上高が100億円を超える予定の24年9月期においても、第3四半期決算の原子力発電所定期検査工事が前年比+114.1%と、上振れするか否かは原発の稼働状況次なのかもしれません。

今回の上方修正は、期ズレの懸念があった工事案件が予定通り完了し売上が計上されたこと、発電所の定期検査中に発生した緊急修繕工事など採算性の高い案件の売上などとされており、残念ながら長期で成長が見込める理由ではないようです。

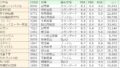

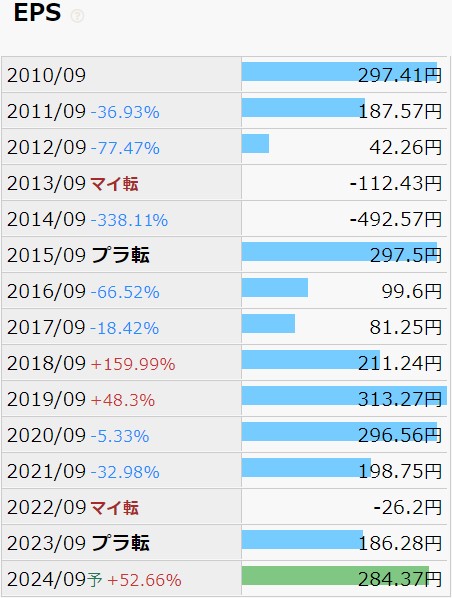

利益状況をEPSの推移で確認します。

はっきり申し上げて、PERを重視して行うのであれば、こちらの銘柄は長期投資には不向きであると考えます。傾向が見出し難い上に、赤字を出されてしまうと基準が無くなってしまいます。

営業利益率も、過去10年を見てみますと、+10%の期もあれば、-17%の期もあり、市場の動向次第で業績が決まっている節があります。

電力供給という生活の根幹に関わるインフラを整備できる企業ですので、需要が無くなることは考え難いですが、失礼ながら、ここから更に時価総額が大きくなっていくことも少々難しいのかもしれません。

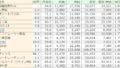

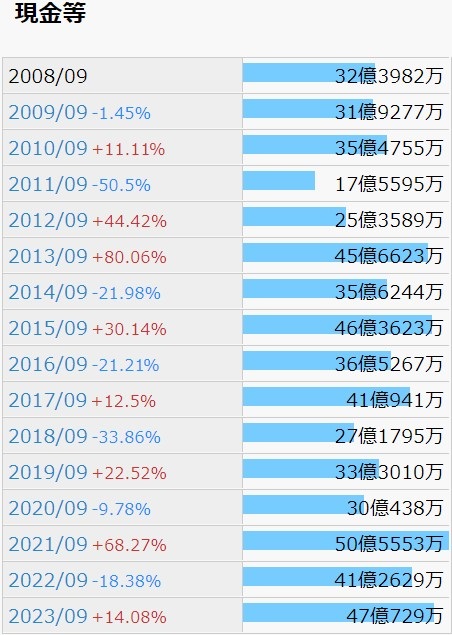

財務状況の推移を確認します。

現金等の推移も、多少の上下はあるものの、やはり横這いです。ここからキャッシュが積み上がっていくイメージは持ち難いと思います。

自己資本比率は近年では毎期70%以上を維持しており、有利子負債比率も1桁台で、頑健な印象を受けます。確認できる限りの08年9月期以降、営業CFは黒字が13期、赤字が3期、フリーCFは黒字が10期、赤字が6期となっています。

配当は、10年9月期以降、増配が5期、維持が2期、減配が6期で、あまり拘りはないようです。11/4(日)時点での予想年間配当利回りは2.0%で、配当を目的に長期保有するのであれば、他の銘柄の方が報われる公算が大きいように思われます。

株価の推移を月足チャートで確認します。

悪材料が出る度に一時的に値を下げるものの、持ち直して既定路線に戻ってきた様子が伺えます。市場が好況であった2023年は年末まで大きな変動は無かったようですが、12月から上昇を始めています。プレスリリースの、「支配株主等に関する事項について」が好感されたのでしょうか?「内部統制システムの基本⽅針の⼀部改定」でしょうか。

短期で見ても、8/5(月)の暴落以前の株価水準には回復していませんし、上方修正が発表される直前の10/29(火)終値2,245に対し、3営業日経過した11/1(金)終値は2,250と、既に上方修正のポジティブサプライズ効果は失われています。今後上昇トレンドを形成するためには、これからの事業の成長性を示せるかどうかがやはり重要ではないでしょうか。

こちらの銘柄は、11/13(水)に24年9月期の本決算が発表となります。事前に業績予想の修正が発表されていますので、24年9月期の実績は波乱無く消化されると思われますが、25年9月期の予想はどうなるでしょうか。ネットキャッシュ比率が1以上ですので、その観点からは割安だと考えられますが、大変失礼ながら、今のところ私には長期で保有したいと思える動機に乏しいというのが正直なところです。今後を見据えて新事業を始めました、などと、外野が無責任に期待する程簡単に言えることではありませんが。