ネットキャッシュ比率が高い銘柄の中から、次の投資候補を探します。

3321 ミタチ産業 に注目します。2024年9月22日(日)時点のネットキャッシュ比率(投資有価証券は考慮しない)は1.36です。

OA機器、工作機械、車載用向け等の半導体、電子部品、液晶を扱う専門商社です。

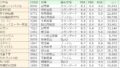

IR BANK より業績データを引用させて頂きます。

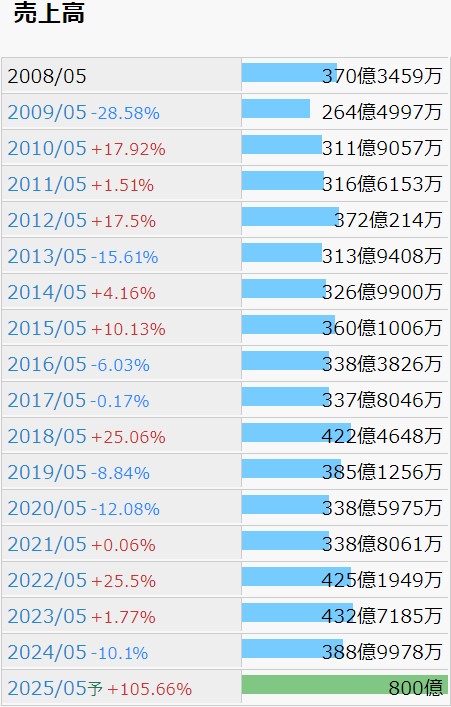

売上高の推移に異変が起きています。今回同社に着目した理由です。

確認できる限りずっと、売上高は増減しながらも横這い傾向であり、成長路線にあるとは言い難い状況でしたが、25年5月期に突如倍加する業績予想が出て来ました。

7/5(金)発表の24年5月期決算短信において、次年度売上高急増の理由は、「東芝デバイス&ストレージ株式会社からの株式会社デンソーに係る販売商流の移管を2025年5月期第2四半期以降で見込むこと」と説明されていました。他社の販路を取り込むことで急拡大する見込みのようですが、経緯については、ニュースやIR資料を漁ってみましたが、よく分かりませんでした。

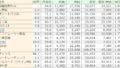

こうなると営業利益以下に俄然興味が湧くのですが、アレ?と独り言ちてしまいました。

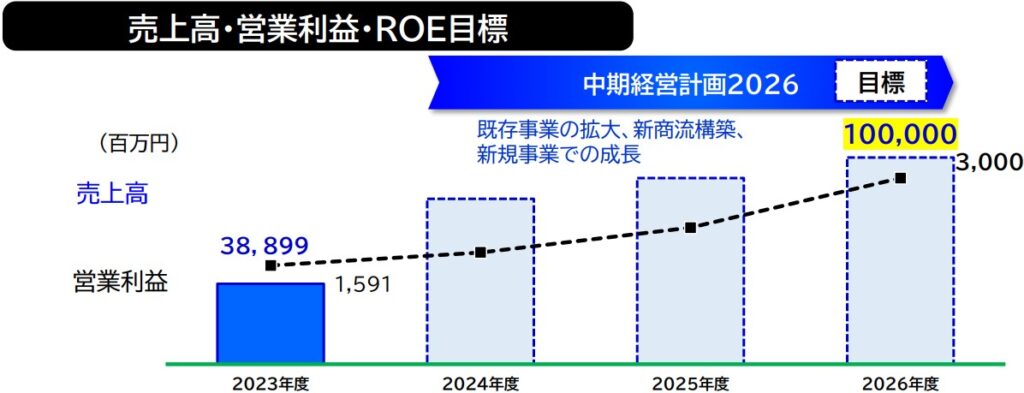

24年5月期の実績では、売上高389億円に対し、営業利益15.9億円で、営業利益率4.09%であるのに対し、25年5月期の予想では、売上高800億円に対し、営業利益18.0億円で、営業利益率は2.25%まで落ち込んでいます。

東芝デバイス&ストレージ株式会社から、ほぼ利鞘の無い商流の管理を移管されるということなのでしょうか?それとも、低利益率は一時的なもので、次年度からは大きく貢献してくるのでしょうか?これもよく分かりません。

中期経営計画2026の中で、2026年度の売上高は1,000億円、営業利益は30億円が目標値として宣言されています。23年5月期に営業利益24.9億円を既に達成しているところから考えると、売上高の伸長と比べて少々物足りなく感じます。

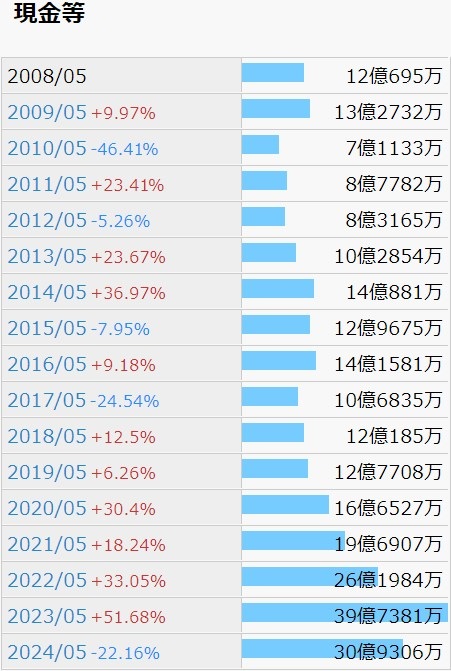

資産状況です。

20年5月期以降は順調に現金等が蓄積されている、と言いたいところですが、24年5月期に額面が大きく減っています。

24年5月期決算短信を確認したところ、「主に短期借入金の純増減額の減少11億52百万円、配当金の支払額4億37百万円等が反映されたことによるもの」と記載がありました。要するに、短期借入金を返済したことで現金が減った、ということのようです。

やはり、企業の懐事情を判断するには、現金等の増減だけでなく、流動資産と負債の総合指標としてのネットキャッシュ比率を用いるのが有効と言えそうです。

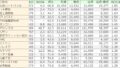

株価の推移を月足チャートで確認します。また余談ですが、SBI証券アプリが以前のものに戻っています。何なのでしょう?

2021年に入ってからは、大きく上下動しながらも全体としては上昇傾向、という趣です。2023年は終始値上がりしている銘柄をいくつか見てきましたが、こちらの銘柄は一足先にトレンド変換しています。

9/22(日)時点でのPERは7.3、予想配当利回りは4.36%となっています。十分割安に見えます。

ただし配当に関しては、中期経営計画2026において、配当性向は30%を目安とすると明記されており、減配に抵抗は無さそうですので、純粋に利益状況が重要視される訳ですが、上記のように私は少し違和感を感じています。あまり高配当は過信しない方が無難かもしれません。

基本的に週1とはいえ、3ヶ月も続けていると、これはと感じる業績の銘柄もほとんど見掛けなくなってきました。赤字続きで頻繁にEPSがマイナスになり、PER評価できない銘柄に悪態をつくような記事を量産しても仕方ありませんし、そんなもの誰も見たくないし求めていないと思われます。

そろそろ何か違う趣向でも書いてみたいのですが。何が良いでしょうか。思案中です。