ネットキャッシュ比率が高い銘柄の中から、次の投資候補を探します。

4627 ナトコ が浮上しました。2024年12月1日(日)時点のネットキャッシュ比率(投資有価証券は考慮しない)は1.55です。

金属、建材、スマートフォン樹脂用の塗料を手掛ける、化学の企業です。事業が拡大しているファインケミカルは、定義を調べてもよく分かりません・・・

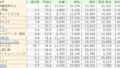

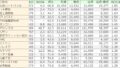

IR BANK より業績データをお借りします。

じりじりと売上高が伸びています。長期投資の第1条件はクリアしていると言えそうです。

9/6(金)発表の24年10月期第3四半期決算で、セグメントの業績についての説明がありますが、金属用塗料分野では、工作機械向けの受注に持ち直しが見られ、景観資材向けの意匠性・機能性塗料や屋根用遮熱塗料が増えたことで、売上高は前年同期に比べ増加。自動車関連向けのコーティング剤は、在庫調整の動きを受け需要が減少したものの、PC、スマートフォンのアクセサリー、光学フィルム向けのコーティング剤は、需要の持ち直しの兆しもあり、売上高は前年同期に比べ僅かに増加、とされています。

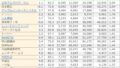

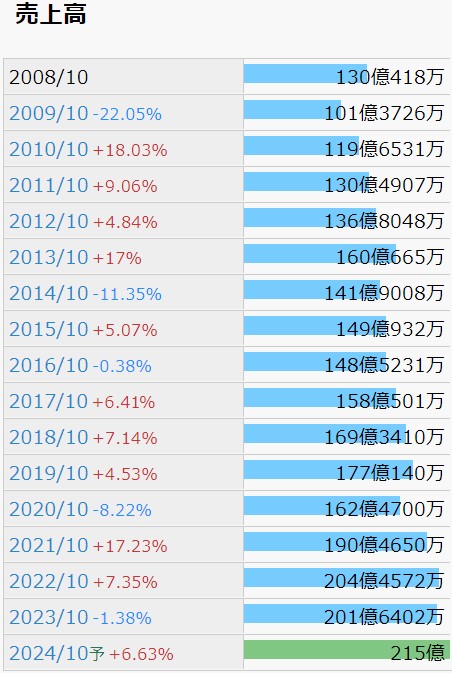

利益状況をEPSの推移で確認します。

特に気になるのが、23年10月期と24年10月期の落ち込みではないでしょうか。

決算短信でも、ファインケミカル事業のセグメント利益は、原材料費や輸送コストなどの増加により、前年同期に比べ大きく減少した旨の記述がありますが、これが大きく効いているようです。

売上原価率は、20年10月期で74.03%、21年10月期で73.55%でしたが、22年10月期で76.06%、23年10月期で77.75%と、上昇傾向が見られます。これに伴い営業利益率は、10.63%、8.39%、6.22%、6.74%と下落。インフレに苦しめられている状況が見て取れます。

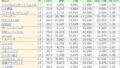

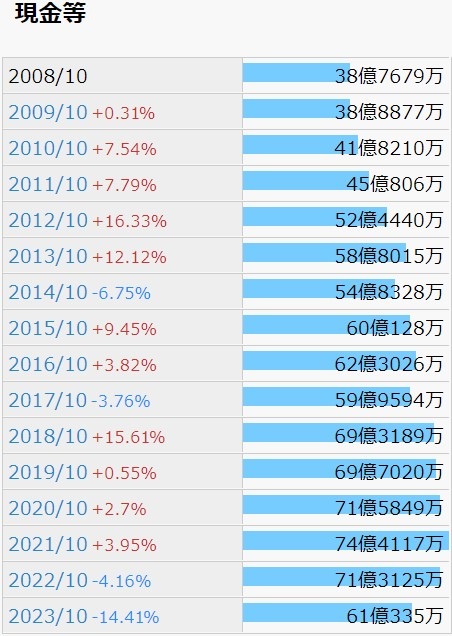

財務状況も確認します。

21年10月期までなら、右肩上がりのキャッシュ増加を疑いもしなかったと思いますが、今は減少傾向の初動に見えてしまいます。

確認できる限り、08年10月期以降、営業CFは毎期黒字です。フリーCFも軒並み黒字でしたが、特に23年10月期は投資CFの-23.26億円が効いたのか、-6.35億円と、持ち出しが多くなっています。

配当は、10年10月期以降、増配が6期、維持が4期、減配が3期とまちまちです。特に23年3月期は配当性向が過去最高の39.7%となっており、今後の増配は少し厳しいかもしれません。12/1(日)時点の年間配当利回り予想は3.81%と、決して低くはありませんが。

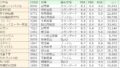

株値の推移を月足チャートで確認します。

そういう銘柄は多い気もしますが、5月をピークに売り込まれ続けています。

直近で何かニュースが出た様子はありませんが、11月に入ってからは特に大きく値を下げ、PERが10を割ったため、スクリーニング条件に引っ掛かるようになったようです。

仕入先から値上げ要求があり呑まざるを得ないが、かと言って客先に値上げ要求をしても中々受け入れてもらえない、という状況がここにも発生しているように感じます。

原材料費高騰と利上げで、体力が無い企業にとっては今後益々厳しい環境になっていくと思われます。それが本来の自由経済の姿だと言ってしまえばそれまでですが。

価格転嫁はこれからの大きな課題になりそうです。